เรื่องการวางแผนการเงินเพื่อดูแลตัวเองได้ในระยะยาวนั้น ส่วนใหญ่อาจจะนึกไปถึงเกี่ยวกับเรื่องของคนสูงอายุที่ช่วยเหลือตัวเองไม่ได้ แต่ในที่นี้อยากจะเน้นให้เกิดความตระหนักว่าทุกวันนี้คนเรา มีอายุที่ยืนยาวขึ้น บางคนอาจจะสุขภาพไม่ดี จึงต้องพึ่งพาให้ลูกหลานช่วยดูแล หรือบางคนอาจจะแข็งแรงดีแต่ก็ไม่สามารถจะหยุดทำงานได้ เพราะไม่ได้เตรียมเงินที่เพียงพอจะใช้ชีวิตหลังเกษียณแบบสุขสบาย ซึ่งไม่ว่ายามแก่ชราเราจะมีสุขภาพที่ดีหรือไม่ดี จะช่วยตัวเองได้หรือไม่ได้ แต่สิ่งที่ขาดไม่ได้ก็คือ “เรื่องเงิน” นั่นเอง

ดังนั้นบางคนอาจจะไปรวมกับเรื่องการวางแผนการเกษียณอายุก็ได้ แต่ถ้าใช่ คำว่าการดูแลตัวเองระยะยาว ก็จะดูเป็นการเฉพาะเจาะจงมากกว่า เรื่องที่จะนำเสนอนี้ก็จะช่วยให้เห็นภาพว่า คนเรามีรายจ่ายตลอดเวลาตั้งแต่เกิด จนกระทั่งวันที่เราจากโลกนั้ไป โดยช่วงแรกจะเป็นช่วงที่เราต้องพึ่งพาเงินจากคุณพ่อคุณแม่ แต่พอเรียนจบมีงานทำก็อายุประมาณ 24-25 ปี ก็เริ่มจะมีงานทำและมีรายได้เป็นของตัวเอง ช่วงนี้เราทุกคนก็ต้องมีรายได้มากกว่ารายจ่ายให้ได้ ซึ่งเราทุกคนก็ต้องพยายามเอาเงินที่เหลือในแต่ละเดือนๆ สะสมหรือลงทุนเพื่อเก็บไว้ให้กับตัวเองเมื่อยามเกษียณซึ่งเป็นช่วงที่เราไม่ได้ทำงานหรือเป็นช่วงที่เราไม่มีรายได้แล้วนั่นเอง ดังนั้น ถ้าถึงวันที่เราเกษียณอายุ ตอนนั้นเราก็คงอยากพัก อยากไปเที่ยว อยากทำอะไรที่อยากทำ เราจะไม่สามารถทำอะไรอย่างที่เราตั้งใจได้เลยถ้าเราไม่มีเงินพอสำหรับรายจ่ายที่จะเกิดขึ้น และบางคนอาจจะแย่กว่านั้นเพราะอาจจะมีรายจ่ายมากกว่าปกติเพราะปัญหาเกี่ยวกับสุขภาพที่ไม่ดี นี่คือความสำคัญที่เราทุกคนต้องมีการ “วางแผนการเงินเพื่อการดูแลตัวเองได้ในระยะยาว หรือ Financial Planning for Long Term Care” อย่างดีพอ

ก่อนที่จะไปถึงวิธีการในการวางแผนการเงินเพื่อดูแลตัวเองได้ในระยะยาว เราต้องรู้ปัญหาที่เกิดขึ้นในปัจจุบันก่อนว่า ขณะนี้ สถานการณ์ทางเศรษฐกิจและสังคมในบ้านเรานั้น มันส่งผลกับเรื่องนี้ได้อย่างไร

- แนวโน้มคนอายุยืนขึ้น โดยข้อมูลจากสำนักงานสถิติแห่งชาติให้ข้อมูลไว้ว่า คนไทยมีอายุขัยเฉลี่ยเพิ่มขึ้นเรื่อย ๆ จากปี 2505 คนไทยมีอายุขัยเฉลี่ยที่อายุ 57 ปีเท่านั้น แต่ ณ ปี 2555 ( 50 ปีผ่านไป ) คนไทยเรามีอายุขัยเฉลี่ยเพิ่มเป็น 75 ปี และคาดการณ์ว่า ประมาณปี 2563 ผู้ชายจะมีอายุเฉลี่ยที่ 75 ปี ส่วนผู้หญิงจะมีอายุเฉลี่ยที่ 80 ปี ดังนั้น ถ้าต่อไปคนเรามีอายุยืนขึ้นเรื่อย ๆ ปัญหาที่จะตามมาก็คือเงินเราอาจจะหมดก่อนก็เป็นได้ ดังนั้นเราจึงควรต้องวางแผนการเงินอย่างไรให้เงินพอใช้ไปตลอดอายุขัย

- คนเกิดน้อยลง เรื่องนี้ก็เป็นเรื่องที่เราคงสังเกตได้จากคนรอบตัวเราว่า ขณะนี้คนที่มีลูก มักจะมีลูกกันกี่คน ก็จะเห็นว่าไม่เกิน 2 คน แล้วเดี๋ยวนี้จะเห็นคนที่มีลูกคนเดียวเยอะมากๆ ผิดกับสมัยก่อนที่นิยมมีลูกเยอะๆ มีกัน 8-10 คน ซึ่งคนสมัยก่อนมักจะมีลูกเยอะเพราะจะได้มาช่วยกันทำมาหากิน แล้วตอนแก่ชราก็จะได้มีลูกๆ มาคอยดูแลพ่อแม่ยามแก่ชรา ประกอบกับคนสมัยนี้แต่งงานช้าลงและมักครองตัวเป็นโสดมากขึ้นอีกด้วย ดังนั้น หากทุกครอบครัวยังมีอัตราการเกิดน้อย ก็แสดงว่าตอนแก่ชราโอกาสในการจะพึ่งพาลูกก็จะยากมากขึ้น จะดีกว่ามั้ยหากเราเตรียมรายได้ให้เพียงพอกับการใช้ชีวิตในบั้นปลายที่ดีพอ

- ค่าครองชีพสูงขึ้นเรื่อย ๆ เรื่องนี้ก็ให้ดูง่าย ๆ จากค่าอาหารที่เราซื้อกัน จากเดิมสมัย 20 ปีก่อนกินก๋วยเตี๋ยวชามหนึ่งราคา 20 บาท เดี๋ยวนี้ชามละ 35 บาทหรือไม่ก็ 40 บาทแล้ว การที่ราคาสินค้าที่เราใช้อยู่เพิ่มสูงขึ้นเรื่อย ๆ ก็เนื่องจากอัตราเงินเฟ้อนั่นเอง โดยอัตราเงินเฟ้อโดยเฉลี่ยอยู่ที่ประมาณ 3-4% ต่อปี ซึ่งหากเราไม่ได้เตรียมการเรื่องนี้เผื่อไว้ ก็อาจจะทำให้เราไม่สามารถจะมีชีวิตหลังเกษียณอย่างที่เราต้องการได้

- ค่ารักษาพยาบาลแพงขึ้นเรื่อย ๆ โดยเรื่องค่ารักษาพยาบาลที่เพิ่มสูงขึ้นนี้มาจากความเจริญทางด้านการแพทย์นั่นเอง เดี๋ยวนี้หลายโรคสามารถรักษาโดยทำให้คนไข้เจ็บน้อยลงและหายเร็วขึ้น แต่ก็ต้องแลกกับค่าใช้จ่ายที่สูงขึ้น ประกอบกับค่าบริการทางการแพทย์ก็มีอัตราเงินเฟ้อมาเกี่ยวข้องด้วย เช่น ค่าห้องรักษาพยาบาล ค่าจ้างบุคลากรต่าง ๆ มีค่าใช้จ่ายที่สูงขึ้น ดังนั้นค่ารักษาพยาบาลจึงเป็นเรื่องที่ไม่มีทางที่จะลดลงอย่างแน่นอน

- สวัสดิการจากภาครัฐไม่เพียงพอ ได้แก่ บำเหน็จ บำนาญ จาก กบข. หรือ จากประกันสังคม เป็นต้น รวมไปถึงเบี้ยยังชีพต่าง ๆ ก็ไม่เพียงพอที่จะสามารถใช้ชีวิตหลังเกษียณได้ นอกจากนี้ ยังมีความเสี่ยงที่กองทุนประกันสังคมในปัจจุบันอาจรับมือไม่ไหวกับภาระที่ต้องจ่ายให้กับผู้ที่จะได้รับบำนาญชราภาพหรือบำเหน็จชราภาพก็เป็นได้ ดังนั้น หากเราต้องใช้ชีวิตในบั้นปลายด้วย การพึ่งสวัสดิการของรัฐเพียงอย่างเดียวก็อาจจะเสี่ยงเกินไปก็เป็นได้

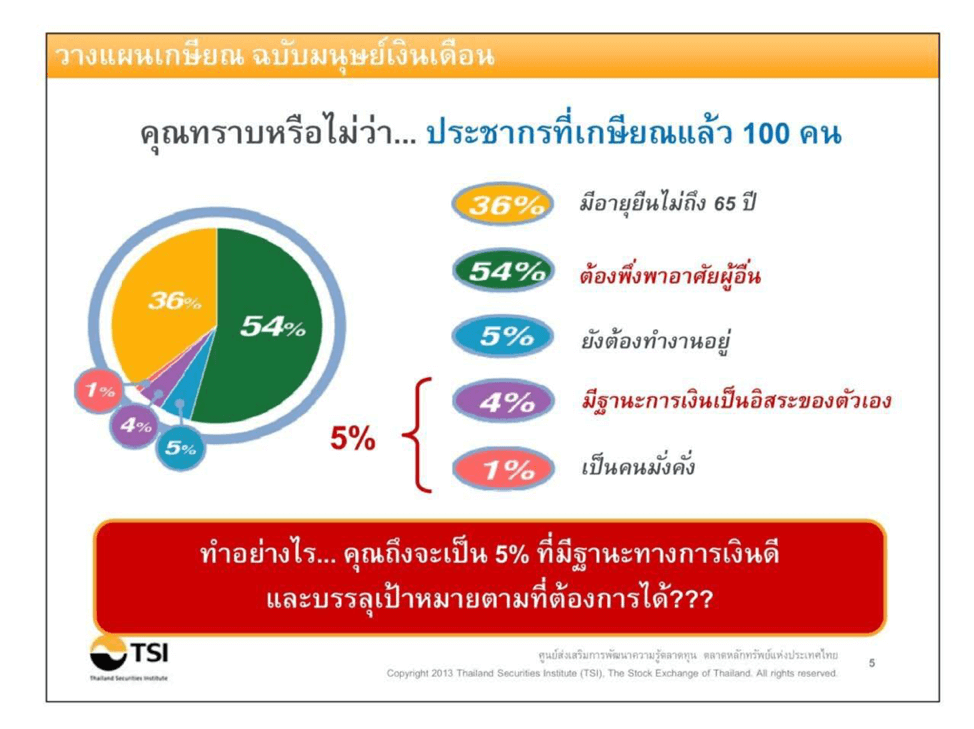

โดยจากสถิติแล้วจะพบว่า ประชากรวัยทำงานที่ต้องการเกษียณแบบมีอิสระสามารถพึ่งตนเองได้ 100% นั้น

แต่พอถึงวันที่ต้องเกษียณอายุตอน อายุ 60 ปี จะมีคนที่อยู่ไม่ถึงอายุ 60 ปี 36% แต่ 54% ที่ตอนเกษียณต้องพึ่งพาคนอื่นหรือสวัสดิการของรัฐ และยังมีอีกถึง 5% ที่ไม่สามารถจะพึ่งคนอื่นได้จึงต้องทำงานหนักต่อไป โดยคนที่สามารถเอาชนะตัวเองได้จนสามารถมีชีวิตที่พึ่งตนเองเมื่อถึงวัยเกษียณได้ มีเพียงแค่ 5% เท่านั้น

ดังนั้น สรุปก็คือ ในประเทศไทยเรานั้น มีคนที่ไม่สามารถจะดูแลตัวเองได้ในระยะยาวเกือบ 60% เลยทีเดียว ซึ่งถือเป็นคนส่วนใหญ่ของประเทศ และนั่นคือความท้าทายของคนทุกคนในอนาคตที่จะสามารถมีชีวิตหลังเกษียณที่สามารถพึ่งตนเองได้อย่างดีพอ

โดย 2 สิ่งแรกที่คนทุกคนควรจะต้องใส่ใจก็คือ การรู้ว่าเรามีเป้าหมายทางการเงินที่จะทำให้เราสามารถที่จะอยู่ได้อย่างสบายในระยะยาว และการรู้จักสถานะการเงินของตัวเองว่าขณะนี้เรามีความมั่นคงทางการเงินอยู่ในระดับใดเทียบกับเป้าหมาย หรือถ้าจะพูดง่ายๆ ก็คือ “การรู้ว่าเราจะไปที่ไหน” และ” รู้ว่าตอนนี้เราอยู่ตรงจุดไหน” นั่นเอง

คนส่วนใหญ่ของสังคมไทย ยังอยู่ในภาวะที่ไม่สามารถพึ่งตนเองได้ในระยะยาวนั่นเอง

เรื่องแรก เราต้องรู้ว่าเรามีเป้าหมายทางการเงินที่เราจะอยู่ได้ในระยะยาวนั้น คือการรู้ว่าเราต้องการเกษียณฯที่อายุเท่าไหร่จริง ๆ และช่วงหลังเกษียณเราต้องการใช้เงินเดือนละเท่าไหร่ และอยากจะมีชีวิตที่ยืนยาวหลังเกษียณที่กี่ปี ซึ่งถ้าเราคำนวณเรียบร้อยแล้วก็จะได้เป้าหมายทางการเงินเพื่อการเกษียณนั่นเอง ปัจจัยที่เราต้องเข้าใจคือ หากเรามีระยะเวลาการเก็บออมหรือลงทุนน้อย และมีเวลาใช้เงินหลังเกษียณที่ยาวนาน เช่น หากขณะนี้อายุ 45 ปี ต้องการเกษียณฯที่อายุ 55 ปี และต้องการใช้เงินไปถึงอายุ 80 ปี ก็แสดงว่าเราต้องเร่งออมเงินจำนวนมาก ๆ เป็นเวลา 10 ปี เพื่อจะได้ใช้เงินหลังเกษียณอีก 25 ปี ซึ่งก็อาจจะเป็นเรื่องที่ทำได้ยากมาก ๆ ดังนั้น ถ้าเรามีเวลาออมเงินที่มากพอก็น่าจะทำให้เป้าหมายที่เราต้องการนั้นเป็นไปได้มากขึ้น อีกทั้งการออมเงินต่อปีก็ไม่จำเป็นต้องใช้จำนวนเงินมาก ๆ อีกด้วย เช่น ถ้าตอนที่เริ่มออมอายุ 25 ปี ต้องการเกษียณที่อายุ 55 ปี และต้องการใช้เงินไปถึงอายุ 80 ปี ก็น่าจะวางแผนได้ง่ายกว่าคนที่มาเริ่มตอนอายุ 45 ปี

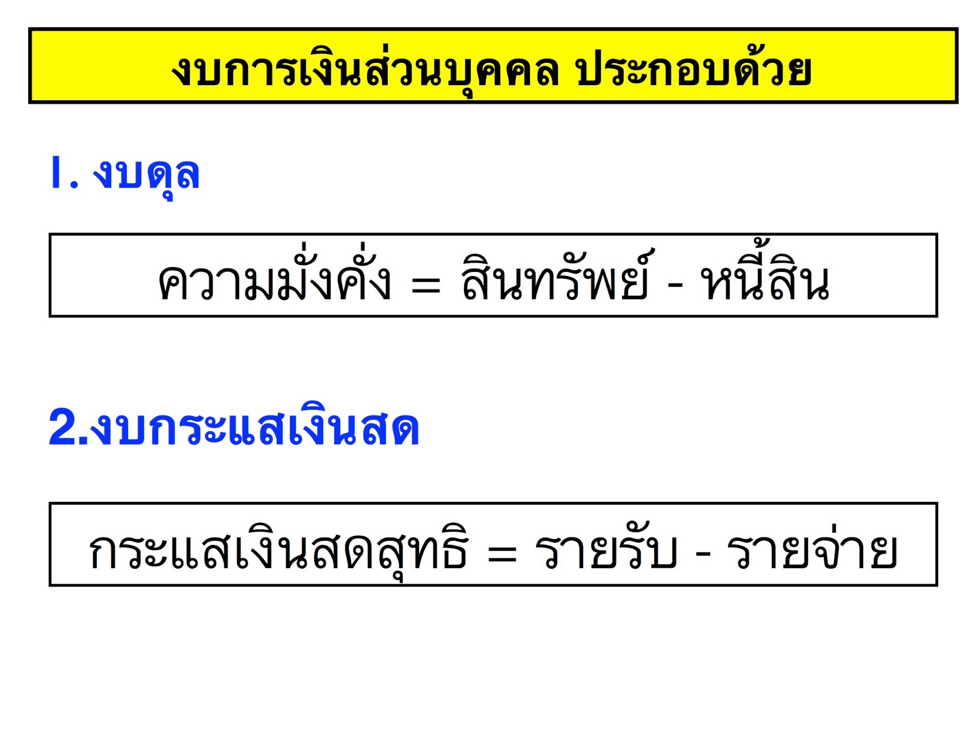

เรื่องที่ 2 ที่เราต้องรู้คือสถานะการเงินของตัวเองว่าอยู่ในระดับใด ถ้าเทียบกับเป้าหมายที่เราต้องการแล้วเรายังขาดอีกมากหรือไม่ โดยส่วนนี้เราจะวัดสถานะทางการเงิน หรือตรวจสุขภาพทางการเงินของตัวเราเองด้วยการทำงบการเงินส่วนบุคคล ซึ่งประกอบด้วย “งบดุลส่วนบุคคล” และ “งบกระแสเงินสดส่วนบุคคล” งบดุลจะเป็นตัวบ่งบอกเราว่า เรามีสินทรัพย์รวมเป็นมูลค่าเท่าไหร่ และมีหนี้สินเป็นเท่าไหร่ ถ้าหักลบกันก็จะกลายเป็นความมั่งคั่งสุทธิ ส่วนงบกระแสเงินสดจะเป็นตัวชี้วัดว่า เรามีรายรับและรายจ่ายเป็นอย่างไร มีเงินเหลือในแต่ละปีหรือแต่ละเดือนมั้ย เป็นการวัดพฤติกรรมการใช้เงินของนั่นเอง

มาขยายความเรื่องการเช็คสถานะทางการเงินของคนเราด้วยการทำ “งบการเงินส่วนบุคคล” งบการเงินส่วนบุคคลนี้ ถือว่าเป็นเรื่องแรกก่อนจะเริ่มวางแผนการเงินของเรา เนื่องจากทำให้เราสามารถรู้ว่าขณะนี้เรามีความมั่นคงทางการเงินมากแค่ไหน และที่ผ่านมาเรามีวินัยการเงินดีหรือไม่ โดยงบการเงินส่วนบุคคลนั้นจะประกอบด้วย “งบดุลส่วนบุลคล” และ “งบกระแสเงินสดส่วนบุคคล”

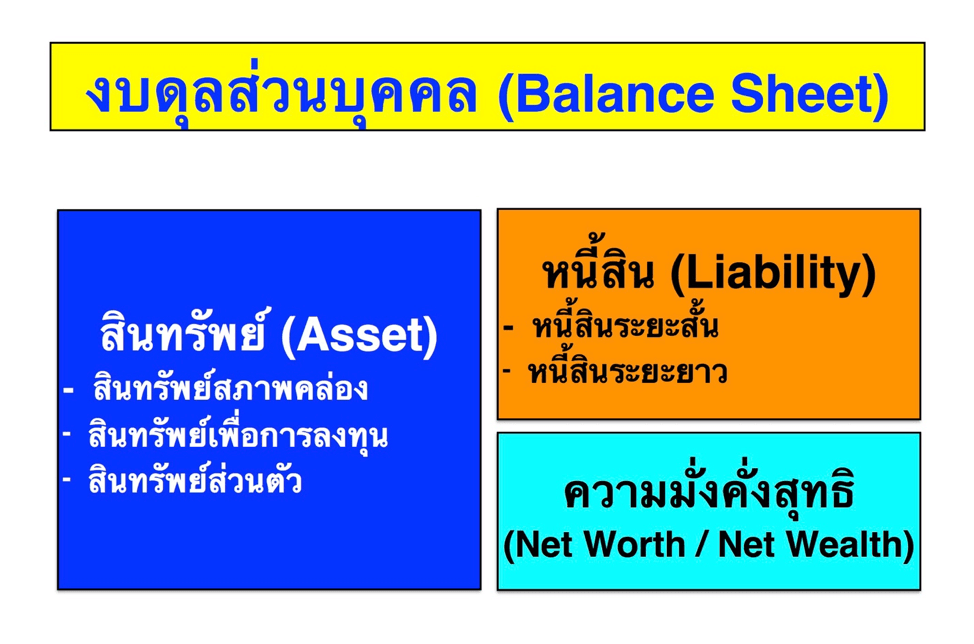

โดย” งบดุลส่วนบุคคล” คือการวัดฐานะทางการเงินของเราว่า เรามีความมั่งคั่งมากน้อยแค่ไหน ณ ขณะใดขณะหนึ่ง ซึ่งงบดุลส่วนบุคคลนั้นจะ

ประกอบไปด้วย “สินทรัพย์” และ “หนี้สิน” ถ้าเอามูลค่าสินทรัพย์ หักลบด้วย มูลค่าหนี้สิน ก็จะได้เป็น “ความมั่งคั่งสุทธิ” นั่นเอง ความมั่งคั่งสุทธินี่เองที่เป็นตัวบ่งชี้ว่าเรามีฐานะการเงินมั่นคงมากน้อยแค่ไหน โดยเราจะแบ่งสินทรัพย์ออกเป็น 3 ประเภท ได้แก่ สินทรัพย์สภาพคล่อง สินทรัพย์การลงทุน และ สินทรัพย์ส่วนตัว โดยมีรายละเอียดดังนี้

- สินทรัพย์สภาพคล่อง คือ สินทรัพย์ที่สามารถแปลงเป็นเงินสดได้เร็ว และไม่ด้อยค่าลงไป จึงเน้นสินค้าการเงินที่มีความเสี่ยงต่ำ ซึ่งมีวัตถุประสงค์เพื่อเป็นเงินใช้จ่ายส่วนตัวหรือภายในครอบครัว รวมถึงการเป็นเงินสำรองฉุกเฉินอย่างน้อย 3-6 เท่าของค่าใช้จ่ายต่อเดือนอีกด้วย สินทรัพย์สภาพคล่องนี้ได้แก่ สินค้าการเงินประเภท เงินฝากธนาคาร เงินฝากประจำ สลากออมสิน หรือรวมไปถึงกองทุนรวมตลาดเงิน (Money Market Fund) อีกด้วย

- สินทรัพย์ลงทุน คือ สินทรัพย์ที่มีวัตถุประสงค์เพื่อต้องการให้เกิดการเติบโตของมูลค่าสินทรัพย์ โดยอาจจะมีการแบ่งผลตอบแทนออกมาเป็นรายปีหรือเป็นส่วนแบ่งกำไรออกมาระหว่างการลงทุนก็ได้ ดังนั้น สินทรัพย์ลงทุนนี้จึงมีความสำคัญกับการวางแผนการเงินเพื่อให้บรรลุเป้าหมายการเงินในอนาคต เพราะจะทำให้เงินของเรางอกเงยหรือเติบโต โดยสินทรัพย์ลงทุนนี้จะมีทั้งความเสี่ยงสูง และความเสี่ยงต่ำ ได้แก่ หุ้นสามัญ กองทุนรวม ตราสารอนุพันธุ์ หุ้นกู้ พันธบัตร รวมไปถึงอสังหาริมทรัพย์ เช่น ที่ดิน คอนโด บ้านก็ได้ หากซื้อไว้เพื่อให้เช่าหรือขายต่อ เป็นต้น

- สินทรัพย์ส่วนตัว คือ สินทรัพย์ที่ตั้งใจจะเก็บไว้เอง สะสมไว้เอง โดยไม่ได้คิดจะขายต่อให้ใคร จุดประสงค์ของการมีสินทรัพย์ส่วนตัวก็เพื่อให้เราทราบเองว่าที่ผ่านมาเราได้สร้างสินทรัพย์มาแล้วเท่าไหร่ รวมไปถึงยังสามารถเอามาใช้เป็นเงินสำรองสุดท้ายกรณีเกิดวิกฤติในชีวิตได้ เหมือนตัวอย่างที่พอเป็นมะเร็งก็ขายบ้านขายรถเพื่อจ่ายค่ารักษาพยาบาล เป็นต้น ดังนั้น สินทรัพย์ส่วนตัวจึงได้แก่ บ้าน รถยนต์ คอนโด ที่ดิน เพชร ทอง เครื่องประดับต่าง ๆ พระเครื่อง หรือของสะสมต่าง ๆ เป็นต้น

ส่วนหนี้สินนั้นแบ่งเป็น 2 ประเภท ได้แก่ หนิ้สินระยะสั้น และ หนี้สินระยะยาว โดยมีรายละเอียดดังนี้

- หนี้สินระยะสั้น คือ หนี้สินที่มีระยะผ่อนชำระหมดไม่เกิน 1 ปี ซึ่งได้แก่ สินเชื่อบัตรเครดิต สินเชื่อส่วนบุคคล รวมไปถึงหนี้นอกระบบอีกด้วย หนี้สินประเภทนี้เป็นหนี้สินที่ต้องระวังมาก ๆ เนื่องจากอัตราดอกเบี้ยเงินกู้สูงมาก ๆ เช่น ดอกเบี้ยบัตรเครดิตสูงถึง 20% ต่อปี ดังนั้น หากใครที่มีหนี้สินประเภทนี้ จึงควรต้องกำจัดให้หมดโดยเร็ว เพราะจะทำให้ความมั่งคั่งของเราเพิ่มขึ้นได้ยากมาก ๆ

- หนี้สินระยะยาว คือ หนี้สินที่มีระยะเวลาชำระหมดเกิน 1 ปี ซึ่งได้แก่ สินเชื่อบ้าน หรือ สินเชื่อรถยนต์ เป็นต้น เป็นหนี้สินประเภทนี้ถือว่าเป็นหนี้สินดีเพราะทำให้เรามีความมั่งคั่งเพิ่มขึ้น หรือเช่นการซื้อบ้าน ก็มักจะมีราคาเพิ่มสูงขึ้นตามระยะเวลา หรือการซื้อรถยนต์ แม้ว่าราคารถยนต์จะลดลงตามระยะเวลา แต่สิ่งที่จะได้มาคือ โอกาสของการสร้างรายได้เพิ่มขึ้นได้ รวมถึงสามารถสร้างความสะดวกสบายในครอบครัวได้อีกด้วย

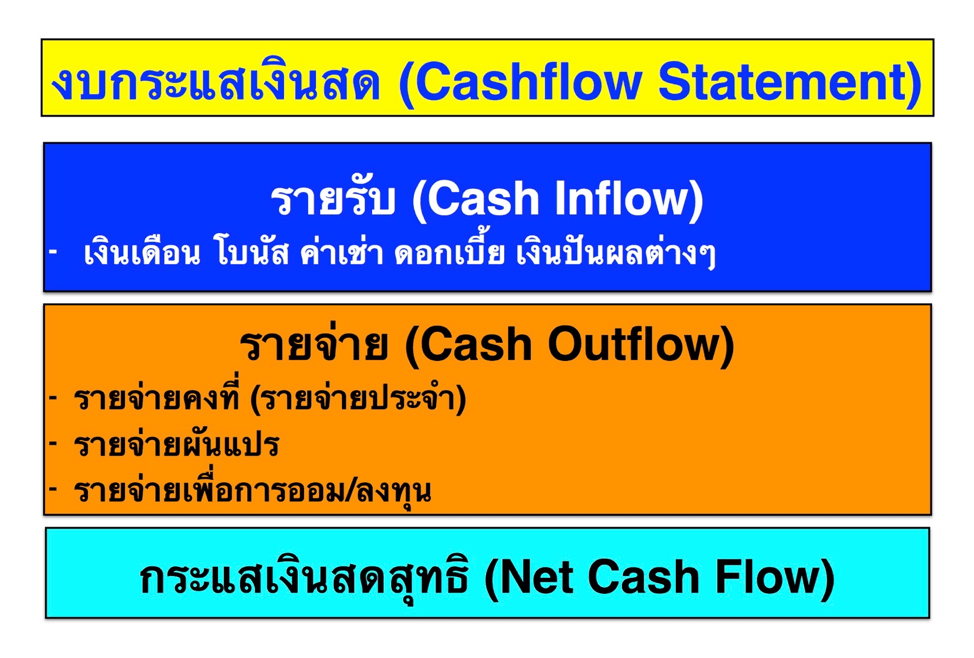

ดังนั้น หากเราสามารถทราบว่า ณ ขณะนี้เรามีสินทรัพย์รวมมูลค่าเท่าไหร่ และมีหนี้สินรวมมูลค่าเท่าไหร่ เราก็จะทราบว่าเรามีความมั่งคั่งอยู่เท่าไหร่แล้ว อยู่ในระดับที่เราพอใจหรือไม่ ส่วนงบกระแสเงินสดส่วนบุคคลนั้น เป็นการตรวจสอบดูว่าเรามีพฤติกรรมการใช้จ่ายในแต่ละปี หรือแต่ละเดือนอย่างไร มีส่วนสำคัญต่อการวางแผนการเงินในอนาคตอีกด้วย งบกระแสเงินสดจะประกอบไปด้วย รายรับ และ รายจ่าย รายรับคือเงินที่เราได้รับมาจากทำงาน จากการลงทุน หรือจากธุรกิจ ได้แก่ เงินเดือน โบนัส ค่าเช่า ดอกเบี้ย เงินปันผล หรือกำไรจากการขายสินค้า เป็นต้น หากใครมีรายได้สูงก็ถือว่ามีโอกาสดีที่จะสามารถบรรลุเป้าหมายในอนาคต ทั้งนี้ รายได้อย่างเดียวไม่ใช่ตัวที่จะบอกว่าเรามีพฤติกรรมการใช้จ่ายดี แต่จะต้องตรวจสอบจากรายจ่ายของเราด้วย โดยดูว่าการที่เรารายได้มาก รายจ่ายของเรามากตามไปด้วยหรือไม่ สุดท้ายแล้วจะต้องดูที่ส่วนต่างระหว่างรายรับกับรายจ่าย ว่าเรามีส่วนต่างที่เป็นบวกมากแค่ไหน หรือที่เราเรียกว่า “กระแสเงินสดสุทธิ” เป็นบวกมากแค่ไหน

เราจึงต้องทราบรายจ่ายของเราด้วยว่ารายจ่ายรายการใดของเรามากเกินไป การที่เราจะบริหารรายรับรายจ่ายได้นั้น เราต้องแบ่งรายจ่ายออกเป็น 3 ประเภท ได้แก่

- รายจ่ายประจำ หรือ รายจ่ายคงที่ รายจ่ายประเภทนี้คือรายจ่ายที่เราจ่ายออกไปเป็นประจำสม่ำเสมอ และจะมีโอกาสปรับลดได้ค่อนข้างยาก ซึ่งได้แก่รายจ่ายที่เกี่ยวกับการผ่อนชำระต่าง ๆ เช่น ค่าผ่อนบ้าน ค่าผ่อนรถ หรืออาจจะเป็นค่าเบี้ยประกันภัยต่าง ๆ ทั้งประกันรถยนต์ ประกันชีวิต ประกันสุขภาพ ประกันโรคร้ายแรง เป็นต้น รวมถึงประกันสังคมอีกด้วย รายจ่ายประเภทนี้มีอยู่เป็นประจำเท่า ๆ กัน อาจจะทุกเดือน หรือทุกปี เป็นต้น บางครั้งอาจจะรวมค่าเทอมของบุตรเป็นค่าใช้จ่ายในประเภทนี้ก็ได้

- รายจ่ายผันแปร ก็คือ รายจ่ายที่เกี่ยวกับค่าใช้จ่ายในชีวิตประจำวัน เช่นค่ากินอยู่ ค่าช้อปปิ้ง ค่าสังสรรค์ ค่าเดินทาง หรือค่าไปท่องเที่ยวต่าง ๆ รวมไปถึงค่าสาธารณูปโภคต่าง ๆ เช่น ค่าน้ำ ค่าไฟฟ้า ค่าอินเตอร์เนต เป็นต้น ซึ่งรายจ่ายส่วนนี้จะสะท้อนรูปแบบการใช้ชีวิตของเรา นั่นเอง เช่น อาจจะกินข้าวร้านหรู ๆ หรือ มักจะชอบไปเที่ยวต่างประเทศทุกปี ดังนั้น หากเราจะวางแผนการเกษียณในอนาคตก็น่าจะอยากจะมีไลฟ์สไตล์ที่ไม่ต่างจากการใช้จ่ายในวันนี้แน่ ๆ

- รายจ่ายเพื่อการออมหรือการลงทุน ก็คือรายจ่ายที่จะบ่งบอกว่าเรามีวินัยในเรื่องการลงทุนหรือการออมอย่างสม่ำเสมอหรือไม่ เช่น การออมในหุ้น หรือการออมผ่านกองทุนทุกเดือน หรือทุกปีหรือไม่ ซึ่งถ้าเรามีอยู่เป็นประจำก็น่าจะทำให้เรามีเงินเก็บในอนาคตได้ไม่ยาก แต่ถ้าเรายังไม่มี หรือมีน้อยเกินไป ก็จะช่วยให้เราเกิดความตระหนักถึงการออมเพื่อตัวเองในอนาคตก็ได้ โดยปกติแล้ว เราไม่ควรออมน้อยกว่า 10% ของรายได้ ดังนั้น รายจ่ายเพื่อการออมนี้จึงเป็นส่วนสำคัญที่จะช่วยให้เราสามารถบรรลุเป้าหมายทางการเงินของเราได้ในอนาคตอีกด้วย

จากข้อมูลข้างต้นที่กล่าวมาแล้วเกี่ยวกับงบการเงินบุคคลนั้น จึงทำให้คน ๆ หนึ่งรู้สถานะทางการเงินของตนเองอย่างละเอียดว่ามีสถานะทางการเงินเป็นอย่างไร ตัวอย่าง เช่น ถ้ามีรายจ่ายมาก แต่มีสินทรัพย์สภาพคล่องน้อย ก็แสดงว่าถ้าเกิดเหตุกะทันหัน เช่น ตกงาน รายได้หยุด ก็อาจทำให้รายจ่ายที่เกี่ยวกับการผ่อนบ้านหรือรถยนต์มีปัญหาได้ เพราะเงินสำรองฉุกเฉินที่เป็นสภาพคล่องน้อยเกินไป ดังนั้น เราจึงควรมีเงินสำรองฉุกเฉินที่เป็นสินทรัพย์สภาพคล่องไม่น้อยกว่า 3-6 เท่าของค่าใช้จ่ายต่อเดือน หรือตัวอย่างที่เหมาะสมเรื่องการผ่อนหนี้สินคือ รายจ่ายที่เกี่ยวกับการผ่อนชำระควรอยู่ในช่วง 35-45% ของรายได้ เพื่อไม่ให้การเงินเราตึงตัวเกินไป เป็นต้น หากเราสามารถรู้ถึงสถานะการเงินของเราเองอย่างดีพอแล้ว ว่าเรามีงบดุลและงบกระแสเงินสดเป็นอย่างไร ก็ถึงเวลาที่เราจะต้องมาวางแผนเพื่อรองรับกับการดูแลตัวเองในระยะยาว (Long Term Care) เพราะการที่เราจะสามารถดูแลตัวเองในระยะยาวได้นั้น แสดงว่าเราต้องสามารถใช้ชีวิตได้ในแบบที่เราต้องการในระยะยาว โดยควรต้องมีไลฟ์สไตล์ที่ไม่ต่างไปจากปัจจุบันอีกด้วย คงไม่ใช่ว่าเมื่อเกษียณแล้วเราไม่สามารถใช้ชีวิตในรูปแบบที่เราเคยเป็น การที่เราทราบงบการเงินส่วนบุคคลของเราตั้งแต่วันนี้จะทำให้เราสามารถวางแผนการเงินเพื่อดูแลตัวเองในอนาคตได้ชัดเจนขึ้น เพราะถ้าเราต้องการชีวิตอย่างที่เราต้องการจะเป็น ก็คงต้องมีเงินเพียงพอกับรายจ่ายในอนาคต รายจ่ายบางรายการอาจจะต้องเผื่อไว้มากกว่าที่เป็นอยู่ในปัจจุบัน บางรายการอาจหายไป เช่น รายจ่ายเกี่ยวกับสุขภาพอาจเพิ่มสูงขึ้น หรือรายจ่ายเกี่ยวกับการเดินทางก็อาจจะลดลง เป็นต้น ดังนั้น เราจึงควรต้องประเมินรายจ่ายที่จะเกิดขึ้นในอนาคตที่เกี่ยวข้องกับการดูแลตัวเองในระยะยาวว่าเราต้องเตรียมรายจ่ายอะไรบ้าง และที่น่าจะเพิ่มขึ้นในอนาคตได้อย่างไรบ้าง รายจ่ายที่จำเป็นต่อตัวเราเองในอนาคต ได้แก่

- ค่ากินอยู่

- ค่าสาธารณูปโภค

- ค่ารักษาพยาบาล

- ค่าดูแลสุขภาพ

- ค่าเดินทางท่องเที่ยวหรือนันทนาการ

- ค่าดูแลรักษาทรัพย์สิน

- ค่าเบี้ยประกันสุขภาพ เป็นต้น

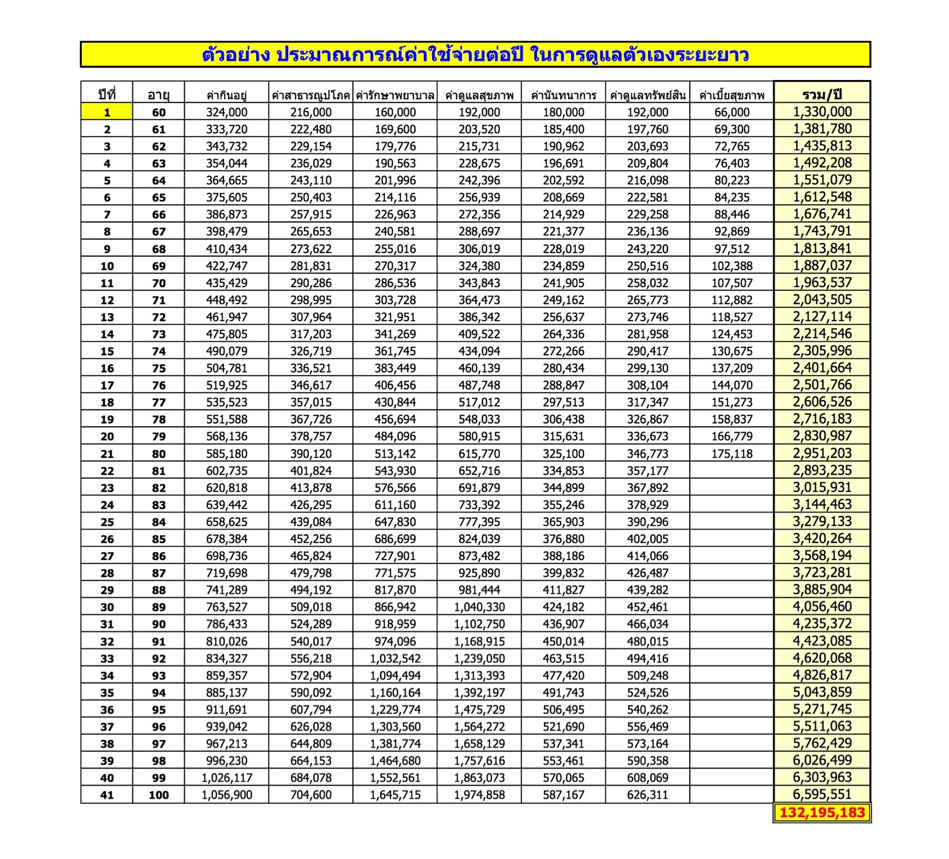

ส่วนใหญ่แล้วจะเป็นค่าใช้จ่ายผันแปร การวางแผนการเงินเพื่อดูแลตัวเองในระยะยาวต้องกำหนดเป้าหมายที่เราต้องการก่อน คือรายจ่ายที่เราคิดว่าจะเกิดขึ้นในอนาคตนั่นเอง ตัวอย่างที่จะแสดงจะทำให้เห็นภาพชัดเจน เช่น ถ้าวันนี้อายุ 40 ปี แล้วต้องการวางแผนเพื่อดูแลตัวเองได้ในอนาคตตั้งแต่อายุ 60 ปี และสามารถดูแลตัวเองได้ตลอดไปเรื่อย ๆ จนถึงอายุ 100 ปี (ตลอดชีวิต) เป็นต้น ดังนั้น เราจึงต้องมาคำนวณค่าใช้จ่ายที่น่าจะเกิดขึ้นในอนาคตตั้งแต่อายุ 60-100 ปีว่ามีรายการอะไรบ้าง และต้องปรับด้วยอัตราเงินเฟ้อของรายจ่ายประเภทนั้นๆด้วย เช่น

| อายุ 40 ปี | อายุ 60 ปี | อัตราเงินเฟ้อ | |

|---|---|---|---|

| ค่ากินอยู่ | 15,000 บาท/เดือน | 27,000 บาท/เดือน | 3% |

| ค่าสาธารณูปโภค | 10,000 บาท/เดือน | 18,000 บาท/เดือน | 3% |

| ค่ารักษาพยาบาล | 50,000 บาท/ปี | 160,000 บาท/ปี | 6% |

| ค่าดูแลสุขภาพ | 5,000 บาท/เดือน | 16,000 บาท/เดือน | 6% |

| ค่านันทนาการ | 100,000 บาท/ปี | 180,000 บาท/ปี | 3% |

| ค่าดูแลทรัพย์สิน | 5,000 บาท/เดือน | 16,000 บาท/เดือน | 3% |

| ค่าเบี้ยประกันสุขภาพ | 25,000 บาท/ปี | 66,000 บาท/ปี | 5% (ปกติคิดตามอัตราเบี้ยฯที่ปรับขึ้นจริง) |

โดยค่าใช้จ่ายตั้งแต่อายุ 60 ปี จะต้องมีอัตราเพิ่มขึ้นเรื่อย ๆ ตามอัตราเงินเฟ้อ หรือบางรายการก็จะเพิ่มตามข้อกำหนดของรายจ่ายนั้น เช่น ค่าเบี้ยประกันสุขภาพที่จะมีอัตราเบี้ยประกันสุขภาพระบุไว้อย่างละเอียดเลยว่าตั้งแต่อายุ 60 ถึง 80 ปีนั้น ค่าเบี้ยเพิ่มขึ้นเป็นเท่าไหร่ต่อปี ซึ่งเราก็จะต้องวางแผนให้มีเงินพอกับค่าใช้จ่ายที่เพิ่มขึ้นนั้นด้วย ดังตัวอย่างในภาพ

จากภาพในตารางจะเห็นว่า ถ้าเราทำเป็นรายการออกมาให้เห็นเลยว่า แต่ละปีต้องมีเงินเท่าไหร่จึงจะพอใช้ จะเห็นว่าต่างจากค่าใช้จ่ายในวันนี้แน่นอน เพราะเรามีการประมาณการอัตราเงินเฟ้อเรียบร้อยแล้ว ซึ่งคือความจริงที่เราน่าจะต้องพบในอนาคตอย่างแน่นอน ใครที่ไม่ได้เผื่อไว้อย่างดีพอก็อาจจะมีเงินไม่พอกับรายจ่ายก็ได้ ดังนั้น ถ้าหากเราต้องการวางแผนเพื่อให้เราสามารถดูแลตัวเองได้ในระยะยาวหลังเกษียณ เราจึงต้องรีบวางแผนตั้งแต่วันนี้ โดยนำงบการเงินที่เราได้ทำไว้เรียบร้อยแล้วมาวางแผนร่วมด้วย ปัจจัยที่ใช้ในการวางแผนการเงินเพื่อสามารถดูแลตนเองได้ในระยะยาว ได้แก่

- สินทรัพย์ที่เรามีอยู่ในวันนี้ ดูว่าเราได้เตรียมไว้แล้วมากน้อยแค่ไหน โดยเฉพาะสินทรัพย์ประเภทสินทรัพย์ลงทุน เนื่องจากสินทรัพย์ลงทุนคือสินทรัพยที่เราจะลงทุนเพื่อเป้าหมายของเราในอนาคตอยู่แล้ว

- กระแสเงินสดสุทธิต่อปี หากเรามีกระแสเงินสดสุทธิที่เป็นบวกมาก ๆ คือมีเงินเหลือมาก ๆ ก็สามารถเอาเงินส่วนนี้ไปลงทุนอย่างต่อเนื่องเพื่อให้เราสามารถบรรลุเป้าหมายทางการเงินได้ง่ายขึ้น

- อัตราผลตอบแทนที่เราสามารถรับความเสี่ยงได้ก่อนจะเกษียณ หากเราสามารถรับความเสี่ยงได้น้อยหรือปานกลาง ก็อาจจะทำให้เรามีผลตอบแทนที่ไม่สูงมาก ทำให้เราต้องลงทุนต่อปีมากขึ้น ซึ่งต้องมาดูว่าเรามีกระแสเงินสดสุทธิเหลือพอมั้ย

- ระยะเวลาที่มีก่อนจะถึงวัยเกษียณ ถ้าเรามีเวลาเหลือมากจะทำให้เราสามารถรับความเสี่ยงเพิ่มขึ้น และใช้เงินลงทุนต่อปีไม่สูงอีกด้วย แต่ถ้ามีเวลาเหลือน้อยก็อาจจะลงทุนในสินค้าการเงินที่เสี่ยงสูงมากก็ไม่ได้ และที่สำคัญก็ต้องใช้เงินลงทุนต่อปีที่สูงอีกด้วย

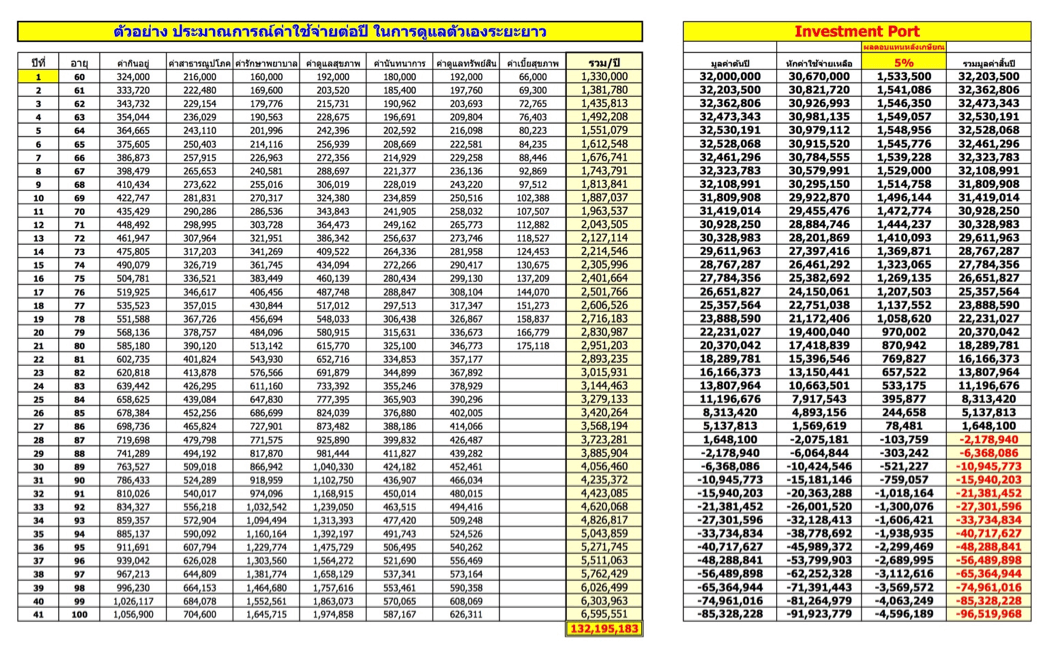

ตามตัวอย่าง เราอาจจะนำสินทรัพย์การลงทุนที่เรามีมาเป็นจุดเริ่มของการประมาณการณ์ว่า ถ้าตอนนี้เราอายุ 40 ปี และต้องการวางแผนให้สามารถดูแลตัวเองได้ระยะยาวที่อายุ 60 ปี สินทรัพย์การลงทุนสมมุติว่าตอนนี้มีแล้วประมาณ 10 ล้านบาท และผลตอบแทนที่เราหาได้ประมาณ 6% ต่อปี ณ อายุ 60 ปี เราน่าจะมีสินทรัพย์ลงทุนมีมูลค่าที่ 32 ล้านบาท คนส่วนใหญ่มักจะไม่ได้วางแผนการใช้จ่ายในอนาคต อาจเห็นว่าจำนวนนี้มากแล้ว แต่หากลองคิดดูว่ามูลค่าเงินที่คาดว่าจะมีนั้น หากมาคิดว่าจะใช้จ่ายหลังเกษียณได้ยาวนานพอกับที่เราต้องการไหม ปรากฎว่า ถ้าอายุยืนเกินกว่า 87 ปี อาจจะมีปัญหาทางด้านการเงินก็เป็นไปได้ (ตามตัวอย่างในภาพ) ซึ่งเราคาดการณ์ผลตอบแทนหลังเกษียณเติบโตเฉลี่ยที่ 5% ต่อปีด้วย

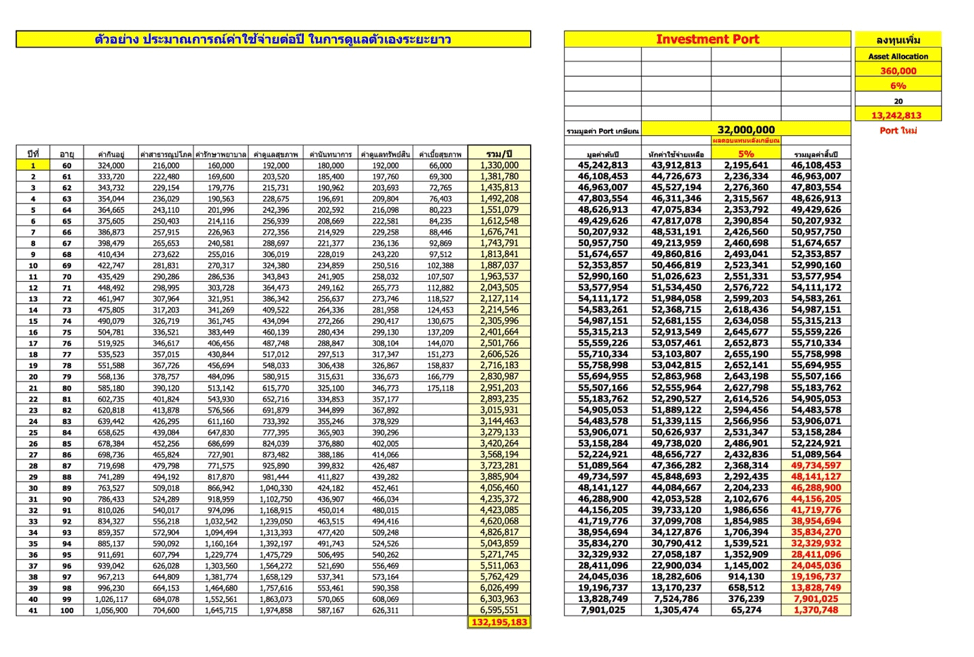

ดังนั้นถ้าตามตัวอย่างนี้ หากต้องการให้สามารถดูแลตัวเองได้ตลอดไปถึงอายุ 100 ปี จะต้องมีการลงทุนเพิ่มระหว่างปีด้วย โดยต้องไปพิจารณาจากงบกระแสเงินสดว่ มีเหลือต่อปีเพียงพอมั้ย เช่น ถ้าเรามีกระแสเงินสดเหลือพอ โดยสามารถเอามาลงทุนเพิ่มอย่างสม่ำเสมอทุก ๆ ปี เช่น ตามตัวอย่างมีเงินลงทุนเหลือเดือนละ 30,000 บาท หรือ ปีละ 360,000 บาท โดยลงทุนแบบต่อเนื่องทุก ๆ ปี โดยสามารถหาผลตอบแทนเฉลี่ยได้ที่ 6% ปรากฎว่า เงินลงทุนที่น่าจะได้ ณ ตอนอายุ 60 ปี น่าจะเป็นยอดรวมเงินลงทุนเป็น 13.2 ล้านบาท และถ้าเรามีสินทรัพย์ลงทุนของเดิมที่คาดว่าน่าจะมีที่ 32 ล้านบาท เมื่อรวมกันแล้วจะมีพอร์ตลงทุนเป็น 45.2 ล้านบาท โดยวางแผนว่าหลังเกษียณ เงินลงทุนเจะได้ผลตอบแทนเฉลี่ยประมาณ 5% ต่อปี ก็น่าจะทำให้แผนการดูแลตัวเองระยะยาวเป็นไปได้จนถึงอายุ 100 ปี

จากตัวอย่างข้างต้นนั้น หากมีเวลาเหลือแค่ 10 ปีล่ะ แบบนี้ก็ต้องดูตั้งแต่ค่าใช้จ่ายเมื่อวันเกษียณว่าจะเป็นเท่าไหร่ แต่ที่สำคัญคือเราอาจจะต้องลงทุนต่อปีมากขึ้นเพื่อให้มีสินทรัพย์เพียงพอกับค่าใช้จ่ายหลังเกษียณหรือไม่

สรุปแล้ว การวางแผนการเงินเพื่อดูแลตัวเองในระยะยาว ( Financial Planning for Long Term Care) นั้น ต้องรู้เป้าหมายของตัวเองตั้งแต่วันนี้ว่า ในอนาคตเรามีค่าใช้จ่ายอะไรบ้างที่ต้องเตรียม และต้องประมาณการเผื่ออัตราเงินเฟ้อด้วย จากนั้นตรวจสอบกับสุขภาพการเงินของเราเองที่เรียกว่างบการเงินส่วนบุคคลว่า สถานะการเงินของเราในขณะนี้สามารถจะบรรลุแผนการเงินเพื่อดูแลตัวเองในระยะยาวหรือไม่ ถ้าไม่ได้ต้องออมเพิ่มต่อปีเท่าไหร่ และหากเราทราบว่ามีโอกาสที่จะเป็นไปตามแผนได้ยาก เราจะปรับแผนอย่างไรซึ่งปกติก็จะปรับจากงบการเงินส่วนบุคคลก่อน เช่น เราสามารถเพิ่มรายได้ไหม หรือลดรายจ่ายได้หรือไม่ หากทำไม่ได้ เราเพิ่มอัตราผลตอบแทนการลงทุนได้ไหม เรารับความเสี่ยงได้หรือเปล่า หรืออาจต้องเลือกวิธีการยืดเวลาเกษียณออกไปก่อน จะได้มีเวลาเตรียมการทัน

ดังนั้น แม้ว่าขณะนี้แผนของเราอาจจะยากที่บรรลุเป้าหมาย ก็ยังดีกว่าปล่อยให้ชีวิตของเราในอนาคตให้เป็นไปตามยถากรรม ซึ่งคนส่วนใหญ่เลือกที่จะทำมันตอนที่ไม่มีเวลาพอเสียแล้ว ดังนั้น เราจึงควรวางแผนการเงินเพื่อดูแลตัวเองในระยะยาวตั้งแต่วันนี้ เพราะเป็นวันที่เราอายุน้อยที่สุด ทำให้เรามีเวลามากพอที่จะปรับแผนของตัวเองในอนาคต

Surakit Pitakpakorn, สุรกิจ พิทักษ์ภากร เป็นสมาชิกแปดปีของ MDRT เขาเป็นวิทยากรที่กว้างขวางและเขียนบทความไว้มากมายในหัวข้อการวางแผนการเงินและเป็นหนึ่งในวิทยากรของสมาคมตัวแทนประกันชีวิตและที่ปรึกษาการเงิน (THAIFA)